Viele Rentner, wenige Aktive: So retten KMU ihre Pensionskasse

Immer mehr firmeneigene Pensionskassen stossen an ihre Grenzen. KMU müssen jetzt entscheiden, wie sie ihre berufliche Vorsorge zukunftsfähig machen.

Beitrag empfehlen

Für KMU wird es immer schwieriger, eine eigene Pensionskasse zu führen. Die tiefen Zinsen, die steigende Lebenserwartung und die bevorstehende Pensionierung der Babyboomer-Generation erhöht den Druck enorm. Zudem hat auch die Regulierung in den letzten Jahren stark zugenommen. Das führt zu mehr administrativem Aufwand und damit zu höheren Verwaltungskosten. An diesen ungünstigen Voraussetzungen scheitern vor allem viele kleinere und autonome Pensionskassen.

Darum nimmt die Risikofähigkeit ab

Kleinen Pensionskassen ist es nämlich nicht möglich, die zusätzlichen Kosten auf eine wachsende Zahl aktiver Versicherter zu verteilen. Im Gegenteil: Vielen macht das ohnehin schon schlechte Verhältnis zwischen der Anzahl der Aktiven und der Pensionierten zu schaffen. Die Verpflichtungen für die zukünftigen Renten können die Risikofähigkeit massiv beeinflussen. Und die geplante BVG-Revision dürfte die Situation kaum verbessern. Auch wenn der gesetzliche Mindestumwandlungssatz von 6,8 auf 6,0 Prozent sinkt, ist er immer noch zu hoch – der versicherungstechnisch korrekte Satz müsste bei rund 5 Prozent liegen.

Bei vielen Pensionskassen wird sich das Verhältnis zwischen aktivem und passivem Vorsorgekapital weiter verschlechtern. Das Vorsorgekapital der Aktiven wird weniger hoch verzinst, weil ein Teil der Erträge dafür verwendet wird, Defizite aus der Finanzierung der laufenden Renten auszugleichen. Und ein hoher Umwandlungssatz kann falsche Anreize setzen, wenn sich angehende Pensionierte eher für eine lebenslange Rente entscheiden als für einen Kapitalbezug.

Die richtige Wahl ist nicht einfach

Immer mehr KMU schliessen sich darum einer Sammeleinrichtung an. Das ist sinnvoll: So kann die firmeneigene Pensionskasse ihre Risikofähigkeit verbessern und die Kosten für Risikoabsicherung und Verwaltung deutlich senken. Grundsätzlich gibt es drei Kategorien von Sammelstiftungen:

- Sammelstiftung mit Vollversicherung

- Teilautonome Sammelstiftung mit kollektiver Kapitalanlage

- Teilautonome Sammelstiftung mit individueller Kapitalanlage

Nicht jedes Modell passt zu allen KMU. Unterschiedliche Mitspracherechte bei der Anlage des Kapitals wirken sich etwa direkt auf die Anlage- und Sanierungsrisiken aus. Das Modell mit individueller Kapitalanlage kommt einer firmeneigenen Kasse am nächsten: Innerhalb der Sammelstiftung bildet jede angeschlossene Firma ihr eigenes Vorsorgewerk und legt ihre Anlagestrategie selbst fest.

Im KMU-Special lesen Sie, wie Sie Ihre Pensionskasse, Versicherungen und Nachfolge optimieren können:

Kosten für Ausfinanzierung minimieren

Entscheidend ist oft, ob und zu welchen Bedingungen eine Sammelstiftung die Pensionierten übernimmt. Je nachdem können enorme Kosten für die Ausfinanzierung der Rentenverpflichtungen anfallen. Bei einem Wechsel von einer firmeneigenen Pensionskasse in eine Sammeleinrichtung ist es für KMU am fairsten, wenn die bestehenden Rentner in der neuen Sammeleinrichtung im Vorsorgewerk des KMU bleiben und neue Rentner kollektiv von der Sammelstiftung getragen werden. So fallen in der Regel auch keine oder nur geringe Ausfinanzierungskosten an.

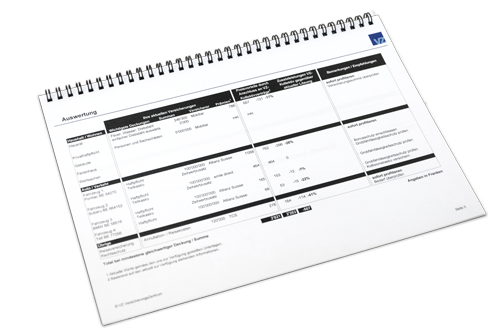

Sie führen ein KMU, sind verantwortlich für die Vorsorge oder sitzen im Stiftungsrat einer Pensionskasse? Bestellen Sie unser Merkblatt oder lassen Sie Ihre Pensionskasse kostenlos vom VZ analysieren.