Riforma LPP: rendite più alte o più basse?

La riforma LPP in programma inciderà, a seconda dei casi, sulle future rendite dei lavoratori. Un nuovo studio realizzato da VZ le illustra quali sono i cambiamenti concreti che la interesseranno.

Raccomandare l’articolo

Crescita della speranza di vita e rendite troppo alte: le casse pensioni sono messe a dura prova. La riforma della previdenza professionale (LPP 21) è stata ora approvata da Consiglio federale e Parlamento. L’ultima parola spetta però ai cittadini svizzeri che il 22 settembre 2024 saranno chiamati a pronunciarsi a favore o contro.

Prestazioni di cassa pensioni ridotte? Come salvare la rendita

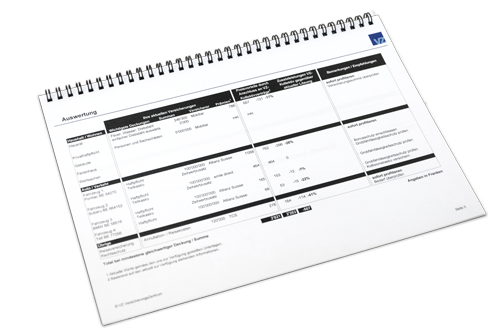

In caso di adozione, ci saranno diversi cambiamenti. I punti salienti del progetto sono la riduzione dell’aliquota di conversione prevista per legge e una migliore tutela dei collaboratori part-time. VZ VermögensZentrum ha analizzato gli effetti delle misure messe a punto sulle future rendite. La tabella in basso mostra come i futuri pensionati possano ritrovarsi più o meno denaro nel portafogli – a seconda dei casi.

Un assicurato attivo di 60 anni che lavora a tempo pieno e che fino al pensionamento ha accumulato un avere di oltre 441’000 franchi, dopo la riforma LPP potrebbe ricevere ogni anno 2559 franchi in meno di rendita. Questo perché l’elevata entità dell’avere non dà diritto al supplemento a vita previsto. Tale supplemento a vita è stato concepito infatti per compensare (almeno in parte) la rendita più bassa a seguito della riduzione dell'aliquota di conversione.

Diversa è l’incidenza per una persona della stessa età che lavora al 30 percento e che fino al pensionamento ha accumulato una somma inferiore a 220'500 franchi in cassa pensioni: l’assicurato percepirà un supplemento di rendita di 2400 franchi all’anno; a conti fatti e a seconda delle circostanze, beneficia dunque di 2041 franchi in più rispetto a prima della riforma (tabella).

Nell’ambito della riforma LPP, Consiglio federale e Parlamento hanno approvato diverse misure:

Aliquota di conversione

L’aliquota di conversione minima prevista per legge per il regime obbligatorio passerebbe dal 6,8 al 6 percento. Con un avere di 100’000 franchi, la rendita sarebbe di soli 6000 anziché di 6800 franchi all’anno. Tuttavia, la maggior parte degli attivi è assicurata anche nel regime sovraobbligatorio, per il quale le casse pensioni hanno la facoltà di applicare aliquote di conversione nettamente inferiori. Le loro rendite vengono pertanto calcolate con un tasso misto che il più delle volte è inferiore al 6 percento.

Supplementi di rendita

Per attutire le perdite, è previsto un indennizzo a vita esteso a 15 anni. Chi ha accumulato un avere pari o inferiore a 220’500 franchi avrebbe diritto all’intero supplemento. All’aumentare del capitale, fino a un importo di 441'000 franchi, i supplementi diminuiranno gradualmente. Chi ha accumulato somme superiori a questa cifra non ha diritto ad alcun indennizzo. In sintesi: gli attivi con un capitale minore possono, nella maggior parte dei casi, aspettarsi una rendita più alta, mentre quelli con un capitale maggiore, una più bassa.

Soglia d’entrata e deduzione di coordinamento

La Confederazione vuole abbassare la soglia d’entrata per la previdenza professionale obbligatoria dagli attuali 22’050 franchi a 19’845 franchi. Inoltre vuole revocare la deduzione di coordinamento fissa, sostituendola con una variabile che assicurerebbe sempre l’80 percento del salario annuo. Grazie a questa misura, le persone che lavorano part-time e quelle con un salario modesto saranno meglio tutelate. Pertanto, soprattutto le donne – più numerose degli uomini a lavorare part-time – adesso possono risparmiare di più per la loro previdenza di vecchiaia.

Contributi di risparmio

La Confederazione intende inoltre uniformare gli accrediti di vecchiaia e ridurre i livelli da quattro a due. In futuro, i lavoratori più anziani saranno meno costosi in termini di contributi di risparmio rispetto ad oggi – e dunque più "convenienti" e appetibili per il mercato del lavoro. Per la forza lavoro della fascia di età 25-44 anni, verranno calcolati contributi di risparmio pari al 9 percento del salario LPP, mentre per la fascia di età 45-65 anni pari al 14 percento. Pertanto, dalla prospettiva del datore di lavoro, una dipendente di 65 anni costerebbe quanto una di 45 anni.

Sostanzialmente i criteri che determinano l’impatto della riforma LPP sulle rendite personali sono diversi. Tra questi figurano età, salario, prestazioni di cassa pensioni e entità dell’avere di vecchiaia accumulato. I vantaggi che derivano con o senza la riforma variano fortemente da persona a persona.

Consiglio: anche senza riforma, è chiaro che le aliquote di conversione e, di riflesso, le rendite continueranno a scendere. Pertanto è ancora più importante decidere le modalità di riscossione del proprio avere: rendita, capitale o una combinazione delle due opzioni. Si tratta di una decisione definitiva che avrà effetti notevoli sulla futura qualità di vita, sulla flessibilità finanziaria, sulle fatture fiscali e sulla sicurezza economica delle persone a lei care. Dovrebbe valutare attentamente le due opzioni.

S’informi già oggi sugli effetti della riforma sul suo pensionamento e sulla sua futura rendita: ordini il nuovo studio gratuito sull’argomento. Trova tutte le informazioni sulle opzioni circa la riscossione in forma di rendita o capitale nella scheda informativa gratuita. Oppure si rivolga direttamente a un esperto nella succursale VZ a lei più vicina.