Bei Unterdeckung müssen Stiftungsräte schnell handeln

Stiftungsräte müssen handeln, lange bevor der Jahresabschluss eine Unterdeckung ans Tageslicht bringt. Viele Sanierungskonzepte sind zu wenig umfassend: Sie vernachlässigen vor allem das Sparpotenzial bei den Kosten.

Beitrag empfehlen

Bei einer Unterdeckung müssen die verantwortlichen Organe der Pensionskasse umgehend Sanierungsmassnahmen einleiten. Ein gut organisierter Stiftungsrat erhält laufend alle notwendigen Informationen zum Deckungsgrad der Pensionskasse und stellt eine Unterdeckung nicht erst beim Jahresabschluss fest. Denn wenn es so weit kommt, darf der Stiftungsrat keine Zeit verlieren.

Im KMU-Special lesen Sie, wie Sie Ihre Pensionskasse, Versicherungen und Nachfolge optimieren können:

Zeit verlieren heisst Geld verlieren: Das Kapital von Arbeitnehmenden in Kündigung muss zum Beispiel bis zu ihrem Weggang weiterverzinst werden, wenn der Stiftungsrat nicht sofort eine Null-Zins-Runde beschliesst. Und freiwillig gewährte Leistungserhöhungen können nur während 10 Jahren rückgängig gemacht werden.

Das VZ erstellt für Pensionskassen auf Wunsch regelmässige Controlling-Reports, zum Beispiel monatlich. Damit hat der Stiftungsrat ein exzellentes Führungsinstrument in der Hand. Er weiss lange vor dem Jahresabschluss genau Bescheid über den Zustand seines Vorsorgewerks und hat ausreichend Zeit, um bei Bedarf die geeigneten Sofortmassnahmen einzuleiten.

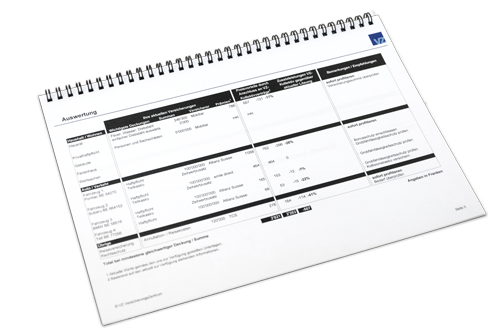

Mögliche Massnahmen in Ableitung vom Deckungsgrad

Versteckte Kosten bei der Vermögensverwaltung

Zu den gängigen Sanierungsmassnahmen zählen Anpassungen der Anlagestrategie, Minderverzinsung der Sparkapitalien oder Sonderbeiträge von Arbeitgeber und Arbeitnehmenden. Darüber hinaus sollten Stiftungsräte weitere Möglichkeiten prüfen, die helfen, die Finanzen der Pensionskasse so schnell wie möglich wieder ins Lot zu bringen.

Ein grosses Sparpotenzial besteht bei den Vermögensverwaltungskosten. Eine viel beachtete Studie des Bundesamts für Sozialversicherung zeigt auf, dass die tatsächlichen Kosten je nach Pensionskasse 0,15 bis 1,86 Prozent des verwalteten Vermögens betragen. Nur etwa ein Viertel dieser Kosten ist in der Buchhaltung der Pensionskassen ausgewiesen; drei Viertel der Kosten sind versteckt.

Eine Überprüfung der Bankgebühren und entsprechende Optimierungsmassnahmen können die jährlichen Kosten erheblich senken. Bei einem Anlagevermögen von 50 Mio. Franken zum Beispiel bedeuten 0,3 Prozent tiefere Gebühren eine Ersparnis von 150'000 Franken pro Jahr. Die Erfahrung der VZ-Anlagespezialisten zeigt, dass vor allem Pensionskassen mit einem Anlagevermögen von weniger als 100 Millionen Franken zu hohe Gebühren zahlen.

Rückversicherung überprüfen

Viel Geld sparen können Pensionskassen auch bei ihren Rückversicherungsverträgen. Dass sich der Aufwand einer Vertragsprüfung lohnt, zeigt das folgende Beispiel: Die VZ-Pensionskassenspezialisten haben für eine Pensionskasse mit 750 Versicherten und einer Lohnsumme von rund 80 Millionen Franken eine Stop-Loss-Rückversicherung ausgeschrieben.

Die Prämienunterschiede sind enorm: Je nach Selbstbehalt, den die Pensionskasse tragen kann und will, beträgt die Differenz zwischen dem teuersten und günstigsten Anbieter 59 Prozent.