En cas de sous-couverture, les membres du conseil de

fondation doivent agir vite

Les membres des conseils de fondation doivent agir bien avant que la clôture annuelle ne fasse apparaître une sous-couverture. De nombreux concepts d’assainissement ne sont pas assez globaux et négligent le potentiel d’économies sur les frais.

Recommander l'article

En cas de découvert, les organes responsables sont tenus de prendre immédiatement des mesures d’assainissement. Un conseil de fondation bien organisé reçoit en permanence toutes les informations nécessaires sur le degré de couverture de la caisse de pension et n’attend pas la clôture annuelle pour constater l’existence d’un découvert. Car lorsqu’une telle situation se présente, le conseil de fondation n’a pas de temps à perdre.

La newsletter spéciale PME vous montre comment optimiser votre caisse de pension, vos assurances et votre succession:

Perdre du temps, c’est perdre de l’argent : par exemple, le capital des employés déjà licenciés devra continuer d’être rémunéré jusqu’à leur départ si le conseil de fondation ne décide pas immédiatement d’adopter une ronde d’intérêts zéro. Et des augmentations de prestations accordées à titre facultatif ne peuvent être révoquées que pendant 10 ans.

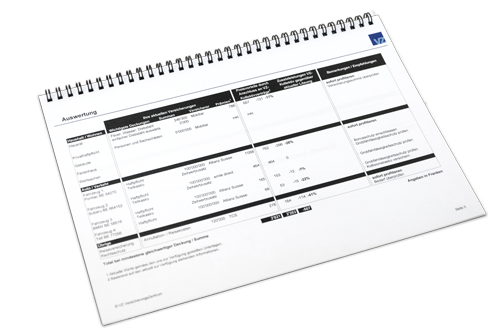

A la demande des caisses, VZ leur établit des rapports de controlling réguliers, par ex. mensuel. Ainsi, le conseil de fondation a en mains un excellent instrument de gestion. Il connaît avec précision, bien avant la clôture annuelle, la situation de la caisse et a le temps de prendre les mesures nécessaires.

Mesures envisageables en fonction du degré de couverture

Des coûts cachés pour la gestion de fortune

Adapter la stratégie de placement, réduire la rémunération des capitaux d’épargne ou les contributions spéciales de l’employeur et des employés sont les mesures d’assainissement les plus courantes. Les membres du conseil devraient étudier d’autres possibilités pour assainir le plus vite possible les finances de la caisse.

Les frais de gestion de fortune présentent aussi un potentiel d’économie important. Une étude très remarquée de l’OFAS montre que les frais de gestion des capitaux peuvent varier de 0,15 à 1,86% selon la caisse. Or seul un quart environ de ces frais est attesté dans la comptabilité des caisses de pension; les trois quarts restants sont des coûts cachés.

Un contrôle des frais bancaires et des mesures d’optimisation correspondantes peuvent diminuer le coût annuel. Pour une fortune placée de 50 millions de francs, une baisse des coûts de 0,3 % génère un gain de 150.000 francs annuel. Nos experts en placement savent, par expérience, que ce sont surtout les caisses de pension dont la fortune placée est inférieure à 100 millions de francs qui paient des frais trop élevés.

Envisager une réassurance

Les caisses de pension peuvent aussi économiser avec leurs contrats de réassurance. L’exemple suivant montre qu’il vaut la peine de payer pour faire contrôler ce type de contrats : nos spécialistes en caisses de pension ont souscrit un contrat de réassurance stop-loss pour une caisse de pension de 750 assurés et une masse salariale d’environ 80 millions de francs. Les différences entre les primes sont énormes : selon la franchise que la caisse peut et veut supporter, la différence entre le prestataire le plus cher et le plus avantageux atteint 59 %.