Sparbeiträge erhöhen: So sparen Unternehmer richtig viel Steuern

Viele Unternehmerinnen und Unternehmer zahlen sich im Lauf der Jahre mehr Lohn aus. Sie verpassen es aber, die Sparbeiträge in der Pensionskasse zu optimieren – und so ihr Einkaufspotenzial massiv zu erhöhen.

Beitrag empfehlen

Viele Unternehmerinnen, Unternehmer und Kadermitarbeitende würden gerne mehr in ihre Pensionskasse (PK) einzahlen. Denn für sie sind solche freiwilligen PK-Einkäufe steuerlich besonders attraktiv. Der Grund: Die Einkäufe darf man vom steuerbaren Einkommen abziehen. Zudem fallen in der PK auf dem einbezahlten Kapital keine Ertrags- und Vermögenssteuern an. Zwar wird beim Bezug eine Auszahlungssteuer fällig, dieser Steuersatz ist aber tiefer als beim Einkommen.

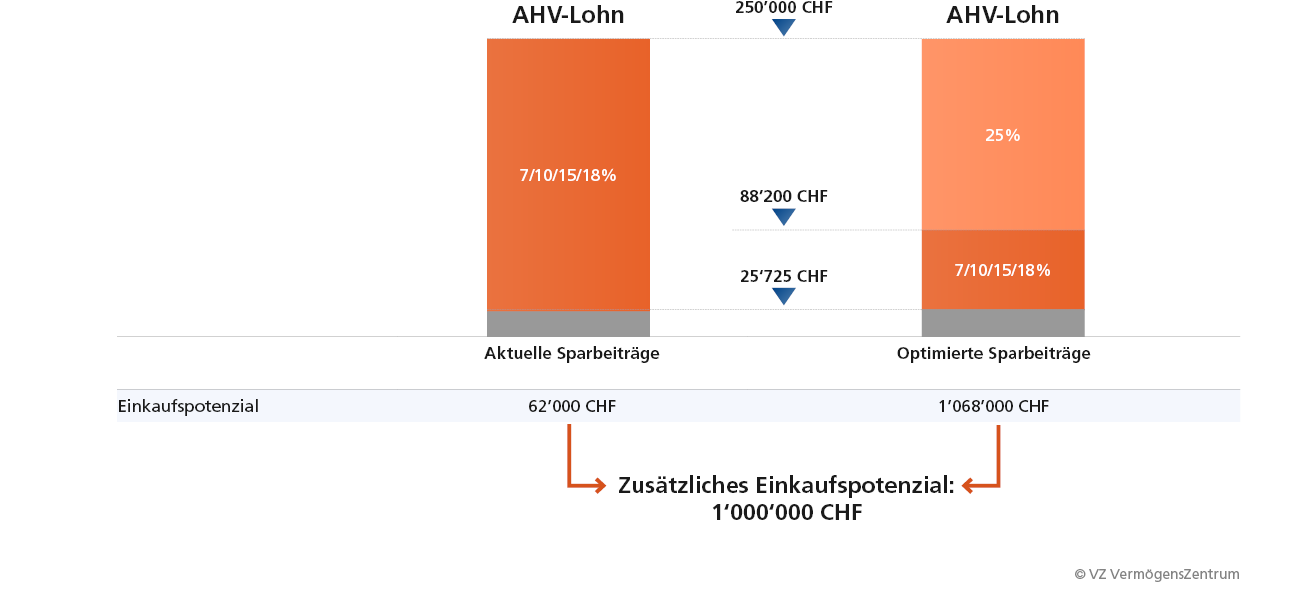

Freiwillige PK-Einkäufe sind auch dann möglich, wenn man sein Einkaufspotenzial bereits ausgeschöpft hat – sofern die Firma den gesetzlichen Spielraum besser nutzt und ihre Vorsorgepläne optimiert. So lässt sich das Einkaufspotenzial massiv erhöhen, wenn man Lohnbestandteile ab 88'200 Franken (Überobligatorium) in einer Zusatzvorsorge versichert und dort die Sparbeiträge auf 25 Prozent erhöht.

Einkaufspotenzial erhöhen und Steuern sparen

Das zeigt folgendes Beispiel eines Geschäftsinhabers, der jährlich 250'000 Franken verdient (Grafik). Während in der Basisvorsorge für ihn weiterhin die Sparbeiträge von 7 bis 18 Prozent gelten, wählt er in der Zusatzvorsorge neu den höheren Sparbeitrag von 25 Prozent. Für die Berechnung des Einkaufspotenzials gelten diese Parameter auch rückwirkend. Das heisst: Die Pensionskasse berechnet, wie viel er mit den neuen Parametern hätte ansparen können. Die Differenz zum heutigen Guthaben darf er auch noch einzahlen. Für ihn bedeutet dies, dass er rund eine Million Franken zusätzlich in seine Pensionskasse einzahlen darf. Diese Einkäufe kann er vom steuerbaren Einkommen abziehen – und seine Steuerlast so in Zukunft deutlich senken.

Fallbeispiel: 55-jähriger Geschäftsinhaber, vorhandenes Altersguthaben 920'000 Franken, Sparbeginn mit Alter 25.

Das Sparpotenzial bei den Steuern ist massiv: Mit einem Einkauf von 30'000 Franken spart er bei einem Grenzsteuersatz von 30 Prozent rund 10'000 Franken Einkommenssteuern. Lässt er diesen Betrag bei der Pensionierung auszahlen, fallen etwa 5000 Franken Auszahlungssteuern an. Unter dem Strich beträgt die Rendite des Einkaufs 5000 Franken – ohne die Anlageerträge, die mit eigenen Investitionen des gesparten Geldes möglich wären.

Tipp: Viele Inhaberinnen und Inhaber von KMU nutzen diese Möglichkeit nicht. Damit verpassen sie gleichzeitig die Chance, ihre Vorsorge für gesuchte Fachkräfte attraktiver zu machen. Die Aufteilung ist auch deshalb attraktiv, weil Sie in der Zusatzvorsorge für Lohnteile ab 132'300 Franken selbst bestimmen können, wie das Ersparte angelegt wird. Je nach Risiko, das Sie tragen können, wählen Sie eine konservative Strategie mit wenig Risiko oder investieren einen grösseren Teil in Aktien, um die Renditechancen zu erhöhen.

Einzahlungen staffeln und Rendite optimieren

Wer sein Einkaufspotenzial ausschöpfen möchte, sollte einige Punkte beachten. Einkäufe lohnen sich beispielsweise umso mehr, je höher das Einkommen ist und je weniger Zeit bis zum Bezug bleibt. Die höchste Rendite erzielt man in der Regel mit einem Einkauf in den letzten Jahren vor der Pensionierung. Zudem sollte man nicht alles auf einmal einzahlen. Häufig spart man mehr Steuern, wenn man die Einkäufe über mehrere Jahre verteilt und so die Steuerprogression bricht.

Es empfiehlt sich, bei der Pensionierung den Einkaufsbetrag als Kapital auszahlen zu lassen. So fällt die Rendite meistens höher aus. Der Grund: Bei einem Rentenbezug wird der Einkauf erst im Lauf der Jahre in Form einer höheren Rente zurückbezahlt. Daher hängt die Rendite stark davon ab, wie alt jemand wird und ob der hinterbliebene Partner dank dem Einkauf von einer höheren Rente profitiert. Zudem ist die Rente zum normalen Tarif als Einkommen steuerbar und nicht wie ein Kapitalbezug zu einem Vorzugstarif.

Aber Vorsicht: Wer mindestens einen Teil des PK-Geldes als Kapital beziehen will, darf in den letzten drei Jahren vor der Pensionierung keine Einkäufe mehr tätigen. Sonst muss man die Steuern nachzahlen, die man dank dem Einkauf gespart hat.

Zudem sollte man klären, wie sich der Einkauf auf die Pensionskassenleistungen auswirkt und was mit dem freiwillig einbezahlten Betrag geschieht, wenn man stirbt. Nicht bei allen Pensionskassen erhalten die Ehe- oder Lebenspartner den Betrag oder eine höhere Rente.

Tipp: Wenn Sie noch in diesem Jahr von der Steuerersparnis profitieren möchten, sollten Sie den Betrag bis spätestens Mitte Dezember überweisen.

Sie möchten Ihr Einkaufspotenzial vergrössern? Bestellen Sie das kostenlose Merkblatt zur Kadervorsorge. Oder sprechen Sie direkt mit einer Fachperson im VZ.