Vente d’une entreprise: ce que vous devez savoir

La plupart du temps, vendre son entreprise ne se résume pas seulement à en obtenir le meilleur prix possible. Les dirigeants se soucient avant tout d’assurer la continuité de leur entreprise et le maintien des emplois. Une approche structurée et un bon concept de commercialisation peuvent leur permettre d’atteindre cet objectif.

Recommander l'article

Mettre la vente de l’entreprise sur les rails au moins deux ans à l’avance

Un bon acheteur ne se trouve pas du jour au lendemain. C’est ce que confirme l’analyse d’une centaine d’entreprises que VZ a accompagnées dans le règlement de leur succession. Entre le début de la procédure et la vente définitive de l’entreprise, il s’écoule en général au moins deux ans – à condition de se faire accompagner par des spécialistes expérimentés. S’y risquer seul se solde souvent par un échec.

Lorsque l’entreprise est vendue à un ou plusieurs collaborateurs dans le cadre d’un management buy-out, la délicate quête d’acheteurs tiers (concurrents, acheteurs stratégiques ou investisseurs financiers) n’a pas lieu d’être. Ce processus dure toutefois trois ans et demi en moyenne. Et il faut en moyenne plus de six années pour transmettre son entreprise à ses descendants.

Recourir à des spécialistes externes, bonne ou mauvaise idée?

Dans un premier temps, les chefs d’entreprise doivent se demander s’ils ont la volonté et la capacité d’assumer seuls la préparation et l’ensemble du processus de vente. Il est souvent intéressant de faire appel à des experts externes. Nombreux sont ceux qui préfèrent trouver un repreneur par eux-mêmes, mais la plupart finissent tôt ou tard par regretter leur décision car trouver le bon acheteur est un travail de longue haleine. La recherche mobilise beaucoup de temps et d’énergie, et l’absence de processus clair et le manque d’expérience se font cruellement sentir. Beaucoup perdent leurs illusions au bout de seulement quelques mois.

Il est recommandé de faire appel à des spécialistes au moins pour l’évaluation de l’entreprise et l’optimisation fiscale. Une évaluation indépendante est indispensable pour définir une fourchette de prix réaliste et pertinente. De nombreux chefs d’entreprise font également appel à des spécialistes externes pour obtenir un regard neuf qui viendra compléter la longue expérience de votre agent fiduciaire.

Il est recommandé de choisir ses conseillers externes avec grand soin car un mandat de conseil représente généralement un gros investissement qui s’inscrit dans la durée. L’expertise et l’expérience du conseiller sont des critères de choix déterminants. Mais l’indépendance de l’entreprise de conseil et l’application d’une approche globale doivent aussi entrer en ligne de compte. Le chef d’entreprise n’a généralement pas envie de passer constamment d’un expert fiscal à un expert bancaire ou juridique.

Une évaluation objective est déterminante

La plupart des entrepreneurs n’ont ni les connaissances ni l’expérience nécessaires pour pouvoir estimer de façon réaliste la valeur de leur entreprise. Beaucoup commettent l’erreur d’accorder trop d’importance au passé. Ils prennent en considération les moyens qu’ils ont investis au fil des années – à savoir, du temps, de l’argent et de l’énergie. Or, ce sont les bénéfices et les flux financiers futurs qui comptent, au plus tard lors des négociations du prix ou du financement.

L’expérience montre que les estimations de prix erronées peuvent faire capoter une vente. L’estimation doit donc être confiée à des experts chevronnés. Une estimation objective renseigne sur le passé, le présent et l’avenir de l’entreprise. C’est indispensable pour définir une fourchette de prix réaliste et pertinente.

L’estimation met en évidence, outre la valeur de marché, les dépendances financières. Selon la valeur de l’entreprise et les options envisagées pour la transmission, il est ainsi plus facile d’évaluer les flux financiers, autrement dit la viabilité commerciale et le potentiel de l’entreprise. Ces chiffres sont déterminants car ils indiquent aussi le montant des fonds devant être apportés par les repreneurs potentiels, ce qui permet de délimiter le cercle des acheteurs solvables.

Il existe de nombreuses méthodes d’estimation, aux résultats variables selon les cas. Les experts sont à même de les interpréter correctement et de s’approcher ainsi d’une valeur réaliste.

Établir une documentation de vente professionnelle

Une fois que les bons experts ont été trouvés et qu’une évaluation indépendante a été effectuée, il convient d’établir une documentation de vente. Un portrait d’entreprise professionnel et un business plan convaincant inspirent confiance et créent les meilleures conditions pour faire aboutir la vente de l’entreprise.

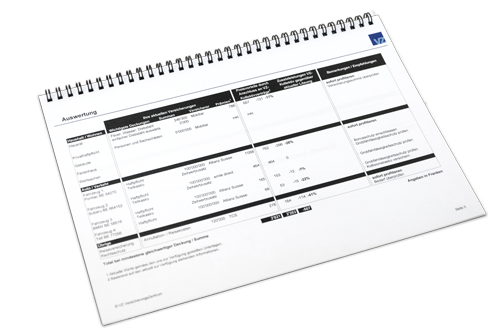

Le portrait de l’entreprise doit être le plus pertinent possible, présenter l’entreprise de manière objective et être élaboré de manière professionnelle. Les acheteurs potentiels examineront l’entreprise sous toutes ses coutures avant de prendre leur décision. Les chiffres et données clés doivent donc être corrects.

Si l’examen approfondi révèle que les informations fournies enjolivent la réalité, l’acheteur potentiel perd généralement confiance et se retire des négociations.

Une bonne idée consiste à intégrer l’avis de l’acheteur dans un chapitre supplémentaire et à répondre à ses questions éventuelles. Les acheteurs s’intéressent avant tout à la solvabilité de l’entreprise.

Si l’entrepreneur ne souhaite pas dévoiler tout son jeu d’emblée, il doit au moins se préparer aux principales questions des acheteurs en recueillant des informations.

Complétez le portrait avec des informations sur les réserves latentes (y compris les impôts différés), la répartition des actifs personnels / actifs de l’entreprise, ainsi que les bilans et comptes de résultat corrigés. En faisant preuve de transparence, vous offrez à l’acheteur une image fidèle de la situation bénéficiaire de votre entreprise.

Des acquéreurs potentiels peuvent se retirer si le vendeur n’est pas en mesure de leur indiquer quels sont la substance et le potentiel bénéficiaire de l’entreprise. Dans l’idéal, faites établir une documentation professionnelle. Les acquéreurs intéressés savent ainsi plus rapidement quels actifs ils reprennent ou à quelle vitesse les bénéfices permettront d’amortir le prix d’achat.

Pour la mise en vente, il faut également fournir une version succincte anonymisée du profil de l’entreprise. Ce profil contient un descriptif de l’entreprise et de sa position sur le marché ainsi que des informations sur le prix envisagé par le vendeur. Il doit susciter l’intérêt de l’acheteur et lui donner un premier aperçu. Le nom de l’entreprise, les informations sur les clients et les fournisseurs ou des détails sur le site, l’activité et les produits ne figurent en aucun cas dans cette description succincte.

Recevez régulièrement les offres de vente d’entreprise par e-mail:

Fixer le prix de vente et identifier les groupes d’acheteurs

Une fois les préparatifs terminés, le chef d’entreprise peut fixer le prix de vente de son entreprise. Selon la situation, le prix peut être communiqué ou non. Il est important que l’acheteur potentiel comprenne comment le prix a été déterminé. L’évaluation d’entreprise, qui doit être réalisée à l’aide de différentes méthodes et documentée, peut l’y aider.

L’étape suivante consiste à trouver le bon acheteur. Dans un premier temps, il convient de définir les groupes d’acheteurs potentiels. Il peut s’agir de collaborateurs (management buy-out), de concurrents, de clients, de fournisseurs, de dirigeants extérieurs (management buy-in), de sociétés de private equity, de sociétés de participation ou d’investisseurs privés. Pesez bien les avantages et les inconvénients de chaque option.

Une "long list" d’acheteurs potentiels est établie parmi ces groupes. Les meilleures sources sont les propres listes de ressources de l’entreprise ainsi que les bases de données publiques et privées. Après une pré-sélection, une liste d’acheteurs potentiels est définie ("short list").

Mettre en vente l’entreprise

En parallèle, le chef d’entreprise développe et met en œuvre un concept de communication par étapes pour la vente. Quels médias et plateformes de vente utiliser et à quel moment? Les plateformes Internet de prestataires spécialisés, les annonces imprimées et en ligne dans des revues professionnelles et de branche ainsi que les quotidiens sont une bonne solution.

Aborder directement concurrents, fournisseurs ou clients n’est pas sans risque. Les contacts qui s’ensuivent sont généralement davantage motivés par la curiosité que par un réel intérêt pour la reprise. Des informations qui n’étaient pas destinées au grand public circulent ensuite rapidement. Cette approche peut provoquer d’énormes dégâts et faire fuir les clients, déstabiliser les partenaires commerciaux ou inciter les collaborateurs détenant des postes clés à quitter l’entreprise.

La recherche d’acheteurs est éprouvante et prend beaucoup de temps durant lequel le chef d’entreprise doit se concentrer sur son activité opérationnelle. Or, c’est précisément durant la phase de vente que le chiffre d’affaires et le bénéfice ne doivent pas faiblir si le vendeur souhaite avoir les meilleures cartes en main pour mener les négociations de prix.

Dans l’idéal, des professionnels peuvent se charger de rechercher les bons candidats. Ils discutent en toute discrétion avec de potentiels acheteurs dans leur environnement et vérifient leurs intentions avant de révéler votre identité et de fournir des informations détaillées. Si nécessaire, ils mettent en vente votre entreprise sur les plateformes appropriées, activent leur réseau et contactent directement des acheteurs et investisseurs potentiels triés sur le volet.

Sélectionner les acquéreurs potentiels et conduire les négociations de vente

Une fois que vous avez déniché les bons candidats, le véritable travail commence. Les acquéreurs potentiels souhaiteront étudier avec soin votre entreprise avec leurs conseillers. En tant que vendeur, vous devez négocier le prix de vente, régler tous les points essentiels par contrat et clarifier les conséquences fiscales.

Les impôts seront nettement moins élevés si vous avez pris des mesures appropriées à temps.

Les premiers contacts doivent se dérouler dans un climat de confidentialité et de discrétion absolues. C’est à cette condition que vous pouvez ensuite présenter en détail l’entreprise et les conditions-cadres financières.

Les acquéreurs réellement intéressés doivent signer un accord de confidentialité avant que le vendeur ne dévoile l’identité de son entreprise.

Cet engagement détaille les points importants qui garantissent la confidentialité. L’accord de confidentialité concernent également les personnes et les entreprises qui ont accès à des informations durant le processus. Il doit exclure explicitement toute prise de contact de l’acquéreur potentiel avec des clients, des fournisseurs ou des collaborateurs sans concertation préalable avec le vendeur.

Après avoir signé l’accord de confidentialité, l’acquéreur potentiel obtient toutes les informations détaillées sur l’entreprise ainsi que sur le déroulement du processus de vente. Ensuite, une rencontre avec le chef d’entreprise et une première visite de l’établissement sont généralement organisées. Les vendeurs exigent souvent un justificatif de fortune et un courrier de motivation pour se faire une idée du sérieux de l’acquéreur potentiel.

Sur la base de ces informations, l’acheteur potentiel peut estimer dans quelle fourchette se situe sa disposition à payer et formuler une offre d’achat indicative ou signer une lettre d’intention (LOI). Dans l’idéal, il indique en complément la façon dont il entend diriger l’entreprise, donne son avis concernant le personnel et propose un calendrier pour les étapes suivantes. Enfin, l’acquéreur potentiel présente des propositions concrètes sur le déroulement de l’examen approfondi de l’entreprise.

Si les candidats sont plusieurs, chacun dépose une offre indicative après obtention des informations. Les offres font ensuite l’objet de négociations individuelles et sont mises en concurrence dans le cadre d’une procédure d’adjudication. Le vendeur retient les offres qui se rapprochent le plus possible de ses objectifs en termes de prix ou de reprise de l’entreprise et de poursuite de son exploitation.

Ne négociez jamais avec un acheteur unique, au risque de vous retrouver sans rien. Il arrive parfois qu’un acquéreur potentiel s’avère inapproprié contre toute attente ou qu’il se retire au beau milieu du processus de vente. Il est souvent préférable de confier les négociations à un professionnel qui sait comment réunir acheteurs et vendeurs et qui dispose du tact nécessaire pour faire aboutir les négociations.

La newsletter spéciale PME vous montre comment optimiser votre caisse de pension, vos assurances et votre succession:

Due diligence et contrats

Le vendeur qui souhaite poursuivre et approfondir les discussions avec un acquéreur potentiel lui donne accès à tous les documents pertinents. L’examen approfondi de l’objet de la vente est appelé due diligence. Il est incontournable dans tout processus de vente.

Le résultat de la due diligence influence la décision d’achat, la détermination du prix et l’élaboration du contrat. En conséquence, nous vous encourageons vivement à faire appel à des experts afin que le processus se déroule de manière professionnelle pour les deux parties et avec le moins de risques possibles pour l’entreprise.

Clarifiez également avec des spécialistes comment financer au mieux la transmission de l’entreprise. De plus en plus courants, les prêts vendeur et les paiements liés aux résultats peuvent être une bonne idée – mais ils sont plus délicats à mettre en œuvre.

Une fois que les parties se sont mises d’accord sur les aspects essentiels de la transaction, la phase de discussion et d’établissement du contrat de vente peut démarrer. Le contrat intègre les modalités de paiement, le type de transmission, les garanties, une clause de prohibition de faire concurrence, une vue d’ensemble des effectifs ainsi que les comptes annuels. Le rôle de l’ancien chef d’entreprise dans le déroulement de la phase de transmission y est très souvent consigné et décrit.

Le Code des obligations suisse laisse ouverte la forme du contrat de vente (CO, article 1). Toutefois, la complexité de la transaction implique de consigner en détail les conditions de la vente dans un contrat écrit. Certains conseillers proposent des contrats types. Nous recommandons cependant de faire impérativement appel à un spécialiste chevronné pour rédiger le contrat de vente.

Comment VZ peut vous accompagner dans la vente de votre entreprise

Mandats de vente actuels gérés par VZ